Определение

Прежде всего, необходимо разобраться, что же такое «инвестиции». Инвестиции – это вложение определенных средств, во что – либо, с целью получения конкретного результата. Причем результатом может быть не только получение прибыли в денежном эквиваленте. Как пример, оплачивая обучение своим детям, мы делаем инвестиции в их благополучное будущее. Государство строит школу или детский сад – это социальные инвестиции. Но всё-таки, для частного инвестора, результатом будет являться сохранение и приумножение своих накоплений.

Евгения Артамонова – автор статьи

Друзья, эта статья написана на основе моего личного опыта и не является инвестиционной рекомендацией. Перед началом данной деятельности обязательно пройдите пошаговое обучение (уроки) по инвестированию с нуля.

Мифы об инвестициях

Существует множество «страшных мифов» об инвестициях. В России почему-то считается, что заниматься инвестициями очень сложно (необходимы специальные знания и навыки), обязательно должен быть большой капитал (инвестирование это только для богатых), велик риск потери всех денежных средств, и это еще не все страшилки об инвестициях. Хочется отметить, что в нашей стране, по данным многих информационных агентств, менее 5% населения, тем или иным способом инвестируют свои накопления. В США инвестициями занимается более 96% населения. Но давайте поговорим подробнее об инвестиционных мифах:

- Необходимы специальные навыки и знания. Не обязательно обладать специальными знаниями, но быть финансово грамотным человеком необходимо. При работе с брокером, вам смогут многое подсказать и объяснить. Так же в интернете можно найти различные инструкции.

- Обязательно должен быть большой капитал. Да, первоначальный капитал должен быть, но он может быть и небольшим. Для входа на фондовый рынок, вполне хватит 5 – 10 тысяч рублей. Как пример, многие ПИФы стоят от 1,5 до 15 тысячи рублей. А у большинства брокеров нет «минимального порога» начала торгов. Хочется отметить, что при умеренных рисках, доход редко составляет более 7 – 10% годовых. Вот и считайте, что если вы вложите 200 тысяч руб, то при 7% прибыли вы получите 14 тысяч рублей, дополнительно к своему капиталу. Но это уже что-то. При инфляции 3,7% вы получили прибыль в 7%, а значит, не только сохранили свои накопления, но и смогли их преумножить.

- Велик риск потери всех денежных средств. Да, несомненно, риск присутствует, и выбирать инструмент инвестирования необходимо вдумчиво и аккуратно. Как пример, банковский депозит это тоже выгодные вложения. Риск потери денежных средств минимален (в России все денежные вклады до 1,4 млн. руб. включительно, застрахованы государством). Но доход по депозитам низкий, соответственно о приумножении капитала речь не идет. Депозит позволит вам только сохранить свои накопления. Различают три вида стратегии инвестиций по степени риска:

– консервативные инвестиции. Как правило, делаются на длительный срок, риск потери минимальный, доход невысокий;

– умеренные инвестиции. Золотая середина. Срок несколько короче, чем у консервативных, но и доход немного выше. Риск потери денежных средств увеличивается;

– агрессивные инвестиции. Инвестор, как правило, получает высокий доход, но и степень риска, потери всех денежных средств очень высок.

С какой суммы можно начать инвестировать

Многие начинающие инвесторы задаются вопросом, какую минимальную суммы необходимо вложить, чтобы получить неплохой доход или зарабатывать на дивидендах даже новичку. На этот вопрос однозначного ответа нет. Просто необходимо помнить, что любая инвестиция за 2-3 дня не принесет великих доходов. Если, вам кто-то пообещал 200 – 300% годовых – это однозначно мошенники.

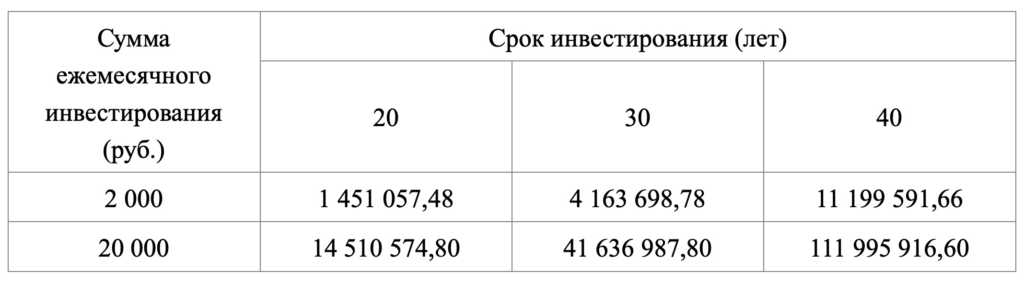

Давайте рассмотрим долгосрочные инвестиции с минимальными вложениями 2 тыс. руб. и 20 тыс. руб. ежемесячного инвестирования сроком на 20, 30, и 40 лет при 10% ежегодного дохода, который можно получить, не подвергая свои вложения неоправданному риску:

Не правда ли, цифры впечатляют. Первые 3 – 5 лет, прирост незначительный. Но не стоит забывать, что это прогрессия, и ваши деньги будут расти, с каждым годом все больше и больше. Самое трудное, не изменить своей выбранной стратегии и пополнять ежемесячно свой счет.

Это полезно. Для начинающих инвесторов лучше всего пользоваться удобным приложением Тинькофф Инвестиции.

ТОП – 5 инструментов для начинающих инвесторов

1. Депозиты

Депозиты – самый распространенный инструмент россиян. Правда, ни один уважающий себя инвестор, размещение денежных средств, в банковском депозите не назовет это инвестициями. К большому сожалению, банковский депозит очень низок, и как говорилось выше, не позволяет делать прирост накоплений, а только сохранение от инфляционных процессов.

По статистике ЦБ РФ средняя ставка депозита у банков из первой десятки на 01.01.2021г. составляет 4,128% годовых, что едва покрывает официально заявленный процесс инфляции. Однако, по данным ЦБ РФ на 01.01.2021г. на депозитных счетах банков жители РФ разместили более 32 трлн. руб. Депозит по праву считается самым безопасным инструментом инвестирования своих накоплений, которому можно научиться самому.

2. Облигации

Облигации – ценные бумаги, которые могут выпускаться государством в лице Министерства финансов, региональными властями, коммерческими предприятиями. Приобретая облигации, вы становитесь кредитором лица, выпустившего данный вид финансового инструмента.

Другими словами, все наверняка сталкивались с банковскими кредитами. Вы берете деньги взаймы у банка, постепенно отдаете и платите определенный процент за пользование денежными средствами. То же самое и с облигациями, только кредит берут у Вас. По истечении определенного времени, вы получаете свои деньги с процентами. Покупка облигаций считается практически таким же надежным финансовым инструментом, как и депозит, на котором можно хорошо зарабатывать. Ставки немного выше, чем по депозитам и составляют в среднем от 6 до 10%.

Хочется отметить, что облигации тоже бывают разные. Облигации ОФЗ (облигации федерального займа) имеют доходность от 4 до 6,5 %. И возврат денег гарантирован государством. По облигациям эмитентом которых, выступают муниципалитеты и различные корпоративные организации ставки, как правило, выше 5-10% . Вы не получите свои деньги назад, только в том случае, если эмитент ценных бумаг обанкротится. Риск банкротства муниципального образования или большой корпорации выше, чем риск банкротства государства, поэтому и ставки выше. Хотя в банкротство Сбербанка или Газпрома верится с большим трудом.

Обычно стоимость облигаций составляет 1 000 руб. Но продажа происходит по рыночной цене, которая может быть несколько выше или несколько ниже. Вот немного примеров продаж облигаций:

- облигации ОФЗ-26212-ПД. Срок погашения январь 2028г. На сегодняшний день стоимость 1облигации составляет 1 098 руб., доходность к погашению составляет 5,72 %;

- облигации ХМАО-Югра-35001. Срок погашения декабрь 2024г. На сегодняшний день стоимость 1облигации составляет 1 040,50 руб., доходность к погашению составляет 6,59 %;

- облигации Газпром Нефть-003P-02R. Срок погашения декабрь 2029г. На сегодняшний день стоимость 1облигации составляет 1 052,20 руб., доходность к погашению составляет 6,62 %.

3. Акции

Акция – это ценная бумага, приобретая которую вы становитесь владельцем части бизнеса (компании, завода и так далее). Соответственно, если вы законный владелец части бизнеса, то вы можете рассчитывать и на часть прибыли, которую приносит этот бизнес. Различается три вида стратегии инвестирования в акции:

- долгосрочная с дивидендами. Ваш доход будет складываться из ежегодных получений дивидендов и роста стоимости самой акции;

- долгосрочная без дивидендов. Зачастую, акционеры имеющие контрольный пакет акций (как правило это 50% + 1 акция) принимают решение не выплачивать дивиденды по акциям, а полученную прибыль пускают на развитие бизнеса. В таком случае Ваш доход будет составлять только рост стоимостного выражения акции;

- краткосрочная (спекулятивная). Ваш доход составляет только рост стоимости акции. То есть, купил дешевле, через какое-то время продал дороже.

Покупка акций считается уже достаточно рискованным инструментом инвестирования. Приобретать акции стоит исходя из анализа рынка и перспектив роста той или иной компании. Всегда есть риск, что компания, акции которой вы приобрели обанкротиться, или цена на акцию не будет расти, Ваш актив не будет работать и приносить прибыль. Но зато потолка роста нет.

Акция может «выстрелить» и вы через пару лет станете обеспеченным человеком. Для примера акция ПАО «Сбербанк России» на 01.01.2009г. стоила 7,8 руб., а на сегодняшний день стоит более 198 руб. Получается, за 12 лет, акция подорожала более чем в 25 раз. При этом выплачиваются неплохие дивиденды. Так в 2020г. Дивиденды составили 9%.

4. ETF и ПИФы

ETF и ПИФы звучит страшно и необычно. Но что же это на самом деле? Если Вы не желаете или у Вас нет времени самостоятельно изучать новости фондовых рынков, следить, анализировать компании и так далее, то идеальным вариантом, будет вложить денежные средства в индексные фонды БПИФы и ETF.

Это корзины, в которых собираются акции большого количества компаний. Такие корзины привязаны к индексу РТС. Получается, инвестор, покупая акцию такой корзины, становится владельцем части пула входящего эту корзину. За формирование такого пула обычно взымаются комиссионные управляющей компании. Обычно стоимость акции ETF и БПИФов небольшая. Для примера:

– акция FXRU (индексный фонд корпоративных российских облигаций, в который входят еврооблигации Газпрома, Роснефти, Норникеля и др. крупнейших компаний России) стоит всего 970 руб. Доходность за 3 года составит – 47,33 %.

– акция VTBH (биржевой ПИФ от ВТБ, в который входят корпоративные облигации США) стоит 805,33 руб. Среднегодовая доходность в долларах США составляет – 5,4 %. Покупать можно в рублевом эквиваленте.

– акция FXGD (инвестиции в золото). Стоимость составляет 1 004 руб. Доходность за 3 года составит 83,49 %.

Похожий инструмент это ПИФы. Отличается от БПИФов и ETF тем, что не привязан к индексу и торгуется на бирже.

Как пример – ТОП 5 ПИФов по состоянию на 01.01.2021г.:

5. Инвестиции в драгоценные металлы

Покупка драгоценных металлов, это самый древний инструмент сохранения и приумножения своих капиталов. Тоже достаточно безопасный способ инвестирования. Цена на золото, серебро, платину и так далее медленно, но растет постоянно. Как исключение 2020 год. В период кризиса, люди всегда стремятся обезопасить себя, имея на руках (вечную валюту – драгоценные металлы).

Правда, по мнению многих опытных инвесторов, делать инвестиции сроком менее чем в 29 лет, не ни какого смысла. В спокойные времена, стоимость драг. металлов растет не так значительно, как хотелось бы. На сегодняшний день существует три способа инвестиций в драгоценные металлы:

- приобретение драгоценных слитков. Приобрести слиток можно весом от 1 грамма. Стоимость не высокая 1 грамм золота стоит 6,4 тыс. руб., 1 грамм серебра можно приобрести за 2,6 тыс. руб.

- приобретение инвестиционных памятных монет. Инвестиционные монеты выпускаются исключительно для накопления денежных средств и особой «художественной ценности» не имеют. Памятные монеты имеют «художественную ценность», и их цена зачастую отличается от номинальной стоимости 1 грамма драгоценного металла.

- можно открыть обезличенный металлический счет (ОМС). Все приобретения драгоценных металлов будут фиксироваться на этом счете в виде денежного эквивалента. Соответственно с изменением цены на драгоценные металлы будет изменяться сумма денежных средств на вашем счете.

Конечно, существует еще масса инструментов инвестирования, таких как краудфандинговые платформы (сбор денежных средств на площадках, с последующим вложением в малый бизнес), инвестиции в криптовалюту, открытие ПАММ счетов (торговля валютой на рынке Форекс), инвестирование в Интернет-проекты и так далее. Но все они достаточно рискованные и подходят для опытных инвесторов, которые уже «собаку съели» на рынке инвестиций.

Вы имеете свой сайт или интернет-магазин? Чтобы получать больше продаж, нужно научиться правильно настраивать рекламу – Настройка Яндекс Директ: пошаговая инструкция 2024

5 простых шагов для начинающего инвестора (пошаговая инструкция)

1. Определение целей

Вам для себя необходимо определиться, что вы хотите получить от инвестирования:

- сохранение своих денежных средств, но зато гарантированно и без рисков получить небольшой доход;

- вы хотите и можете рискнуть своими денежными средствами, но в перспективе вы получите впечатляющий доход от своих вложений.

От этого будет зависеть целиком ваша дальнейшая стратегия и инструменты инвестирования. Хочется обратить особо внимание, что согласно законодательству РФ, резиденты и нерезиденты платят разные налоги.

Резиденты платят 13% налога от полученной прибыли, нерезиденты платят 30% от полученной прибыли. Резиденты могут получить специальный налоговый вычет, нерезиденты такой вычет получить не могут. Резидентом является гражданин, который проводит в стране более 183 дней в году. Если вы проводите больше 183 дней не в РФ, хотя и платите, налоги в России (имеете свое ИП), налоговым резидентом Вы не являетесь. Как совет, если Вы не резидент, стоит открыть брокерский счет, в стране, где вы проводите большую часть года.

2. Выбор брокера

Выбор брокера – это ответственный шаг, на первый взгляд для тех, кто не знает с чего начать инвестирование. В настоящее время комиссия брокеров практически у всех одинаковая и отличается на сотые доли процента. В абсолютных величинах разница может составить не более 1 тысячи рублей в год.

Большинство начинающих инвесторов, которые планируют инвестировать от 1 до 100 тысяч руб. выбирают брокера того банка, карточкой которого вы в основном пользуетесь. Другими словами, если вы пользуетесь карточкой Сбербанка, то и брокером лучше выбрать ПАО «Сбербанк России». Это удобно при переводе денежных средств с брокерского счета на личный счет и наоборот.

ТОП 10 брокеров в России

| Брокер | Доля рынка в (%) |

|---|---|

| ПАО Сбербанк | 24,21 |

| АО Тинькофф Банк | 22,43 |

| ПАО ВТБ | 14,43 |

| ФГ БКС | 9,64 |

| АО Финам | 9,48 |

| Группа Банка Открытие | 8,60 |

| АО Альфа-Банк | 4,21 |

| ООО УК Альфа Капитал | 4,02 |

| ПАО Промсвязьбанк | 1,71 |

| Банк ГПБ (АО) | 1,26 |

3. Открытие брокерского счета

В настоящее время это достаточно простая процедура даже для чайников, не требующая особых знаний и умений. Некоторые брокеры, готовы открыть счет онлайн. Но большинство из первой 10, требуют личного присутствия. Выбираете ближайшее отделение вашего брокера и отправляйтесь открывать счет.

Для открытия счета для физических лиц необходим только паспорт. Хочется предостеречь, при открытии счета, консультант брокера, как правило, старается продать Вам дополнительные услуги. При первых шагах инвестирования они Вам будут не нужны.

4. Перевод денежных средств на брокерский счет

В данном случае все очень просто. Если выбранный Вами брокер аффилирован с банком, открываете счет в банке (если у Вас он еще не открыт), пополняете его, а затем переводите деньги на брокерский счет.

Если выбранный Вами брокер не аффилирован ни с одним из банков, внимательно читайте договор открытия брокерского счета. Вполне может взиматься комиссия за пополнение брокерского счета.

5. Выбор бумаг для инвестирования

Самый ответственный шаг.

В данном случае трудно что-то советовать. Консультант брокера сможет предоставить любую интересующую Вас информацию о том, куда инвестировать в 2024 году. Анализ компаний эмитентов это действительно длительный и сложный процесс. Хотелось бы отметить, на первых порах покупайте облигации Минфина или эмитентов первого эшелона (Сбербанк, Газпром и так далее).

Пока Вы не сможете досконально разбираться в этой теме, не рекомендуется связываться с сегментом ВДО (высокодоходные облигации). С акциями все еще сложнее. Постарайтесь прислушиваться к мнению консультанта, но помните: консультант брокера не несет ни какой ответственности, все решения Вы принимаете самостоятельно.

Интересная статейка для тех, кто хочет открыть свой магазин в интернете: ТОП-25 популярных товаров для продажи в instagram 2024

Коротко о главном

В заключении хотелось бы отметить, на рынке инвестиций достаточно много мошенников. Остерегайтесь их. Если Вам предлагают невероятные 100, 200, 1 000 процентов годовых, то это мошенники. Хороший инвестиционный портфель может принести Вам от 10 до 15% прибыли в год.

Заниматься инвестированием это достаточно интересная и приносящая неплохой доход работа. Не «теряйте голову», при первых шагах постарайтесь всесторонне рассмотреть инструмент и предмет инвестирования и тогда это принесет результаты. Вы сможете не только сохранить свой капитал, но и приумножить его.

Оставить свой комментарий